Both. A Newlink Company es converteix en empresa B Corp superant la mitjana espanyola de les empreses del seu sector i mida

Amb la certificació B Corp, l’agència de comunicació referma el seu compromís per l’engagement i el propòsit compartit com a motor per generar impacte positiu...Llegiu-ne més→

Míriam Pujol, CEO de Calaf Grup, guanya el ‘CaixaBank Premi Empresària’ a Catalunya

Míriam Pujol, CEO de Calaf Grup, empresa dedicada a la construcció i serveis industrials, ha estat reconeguda com la guanyadora de la novena edició del CaixaBank...Llegiu-ne més→

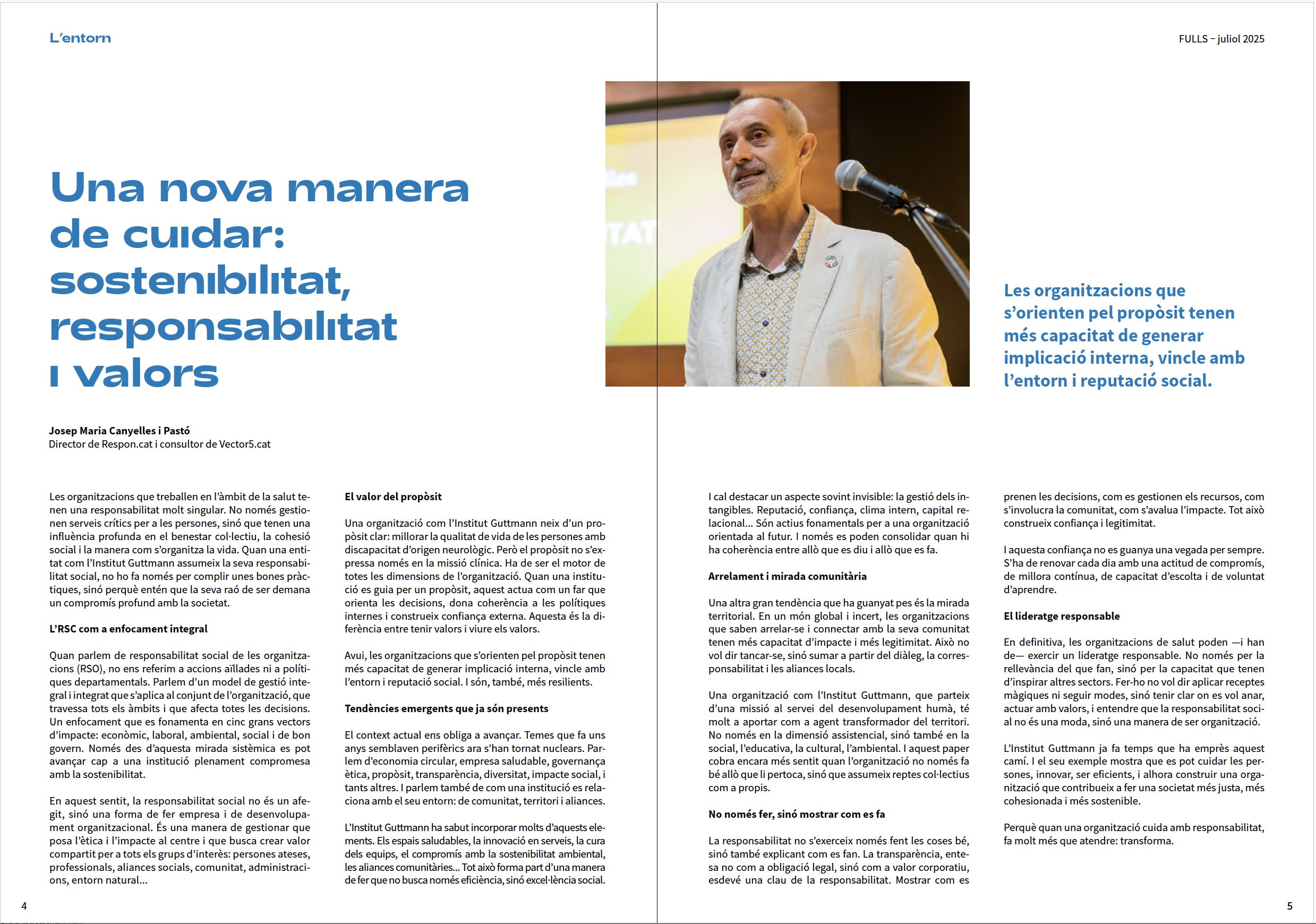

Una nova manera de cuidar: sostenibilitat, responsabilitat i valors

Josep Maria Canyelles ha publicat un article a la revista Fulls de l’Institut Guttmann: Molt satisfet de compartir que he tingut l’oportunitat de col·laborar amb...Llegiu-ne més→

Programa de Formació en RSE 2025 – 2026 Inscripcions obertes!

Acompanyem les empreses en el camí cap a una gestió socialment responsable Cada vegada més empreses són conscients que la responsabilitat social és una manera...Llegiu-ne més→

Donem la benvinguda a iSocial com a nova membre de Respon.cat

La Fundació iSocial va ser creada l’any 2018 per diverses entitats del tercer sector social amb la voluntat d’impulsar la innovació pràctica en els serveis...Llegiu-ne més→

Respon.cat expressa el condol per la pèrdua de Julio Sorigué, fundador del Grup Sorigué

Des de Respon.cat lamentem profundament la mort del Sr. Julio Sorigué, fundador i president honorífic del Grup Sorigué, referent en el sector de la construcció i en el compromís...Llegiu-ne més→

Activitats

Projectes